国民健康保険税は、国民健康保険加入者の方々が病気やけがをしたときの医療費にあてられる貴重な財源です。

国民健康保険税は、自分のため、みんなのために納期限内に納めるようにしましょう。

課税の根拠

国民健康保険税は、地方税法及び新富町国民健康保険税条例の規定によって賦課期日(4月1日)現在、新富町の国民健康保険に加入している世帯の世帯主に課税されます。

世帯主が、国民健康保険以外の他の健康保険に加入されている方でも、同じ世帯の中に国民健康保険の加入者がいれば世帯主の方が納税義務者となります。(このような世帯主を擬制世帯主といいます。)

国民健康保険税は、国民健康保険の被保険者について算出される医療給付費分(以下「医療分」) 及び後期高齢者支援分(「以下支援分」)の保険税と、国民健康保険の被保険者のうち40歳以上65歳未満までの介護保険第2号被保険者について算出される介護納付金分(以下「介護分」)保険税額の合計額となります。

| 国民健康保険税 = 医療分+支援分+介護分(40歳~64歳の国民健康保険加入者) |

医療分、支援分と介護分はそれぞれ以下の、

の3つの項目によって算出されます。

令和7年度国民健康保険税率

令和7年度税率は、次のとおり決定しました。

※税率は令和6年度から変更ありません。

| 保険税率 |

加入者全員 |

40歳以上65歳未満

の加入者

|

| 区分 |

医療給付費分 |

後期高齢者支援金等分 |

介護給付金分 |

1 所得割額

(前年中の所得に応じて計算) |

(所得額-基礎控除43万円) ×9.42% |

(所得額-基礎控除43万円) ×2.92% |

(所得額-基礎控除43万円) ×1.79% |

2 均等割額

(加入者数に応じて計算) |

加入者数 ×23,000円 |

加入者数 ×8,000円 |

加入者数 ×8,100円 |

3 平等割額

(1世帯当たりの計算) |

1世帯 ×21,700円 |

1世帯 ×7,300円 |

1世帯 ×5,200円 |

| 小計(1~3) |

上記の合計

(上限:66万円) |

上記の合計

(上限:26万円) |

上記の合計

(上限:17万円) |

|

合計

|

(医療給付費分)+(後期高齢者支援金等分)+(介護納付金分)

|

※最高限度額は、109万円(医療分:66万円+支援分:26万円+介護分:17万円)になります。

※保険税の算出方法は、各市町村によって異なります。

※税率等については、毎年改正される場合がありますので、ご注意ください。

※所得の申告がされていない場合、所得割額の正しい算定ができませんので申告の必要がある方は必ず申告をしていただきますようお願いいたします。

国民健康保険税の計算例

夫(42歳・所得250万円)、妻(41歳・所得なし)、子(就学児・12歳)、子(未就学児・5歳)の4人家族の場合の国民健康保険税は下記の計算例によります。

医療分

|

所得割額

|

合計(A)

|

|

1.夫

(所得:2,500,000円-基礎控除:430,000円)×9.42%=194,994円

2.妻、子2人

所得が0円のため所得割の対象となりません。

|

194,994円

|

|

均等割額

|

合計(B)

|

|

1.夫、妻

一人あたり 23,000円×2人=46,000円

2.子2人

未就学児及び就学児は、10割減免となります。

|

46,000円

|

|

平等割額

|

合計(C)

|

|

一世帯あたり 21,700円

|

21,700円

|

|

計 (A)+(B)+(C)=262,694円 100円未満切捨て 262,600円・・・A

|

支援分

|

所得割額

|

合計(D)

|

|

1.夫

(所得:2,500,000円-基礎控除:430,000円)×2.92%=60,444円

2.妻、子2人

所得が0円のため所得割の対象となりません。

|

60,444円

|

|

均等割額

|

合計(E)

|

|

1.夫、妻

一人あたり 8,000円×2人=16,000円

2.子2人

未就学児及び就学児は、10割減免となります。

|

16,000円

|

|

平等割額

|

合計(F)

|

|

一世帯当たり 7,300円

|

7,300円

|

|

計 (D)+(E)+(F)=83,744円 100円未満切捨て83,700円・・・B

|

介護分

| 所得割額 |

合計(G) |

|

1.夫

(所得:2,500,000円-基礎控除:430,000円)×1.79%=37,053円

2.妻

所得が0円のため所得割の対象となりません。

3.子2人

該当の年齢でないため、対象となりません。

|

37,053円 |

| 均等割額 |

合計(H) |

|

1.夫、妻

一人あたり 8,100円×2人=16,200円

2.子2人

該当の年齢でないため、対象となりません。

|

16,200円 |

| 平等割額 |

合計(I) |

| 一世帯あたり 5,200円 |

5,200円 |

| 計 (G)+(H)+(I)=58,453円 100円未満切捨て 58,400円・・・C |

世帯主に対する課税額

|

合計額:(A(医療分合計)+B(支援分合計)+C(介護分合計))=404,700円

|

年度の途中で国民健康保険に加入された場合

賦課期日(4月1日)後に新たに国民健康保険に加入されたり、国民健康保険の加入人数が増えた場合は、国民健康保険の資格を取得された月からその年度の3月までの月数で課税されます。(届出をされた月からではありません。)

例

|

国民健康保険資格取得日

6月10日

国民健康保険加入届出日

9月20日

|

課税対象期間

6月~翌年3月

(10ヶ月)

|

通知書等送付時期

10月

|

納期

10月(第4期)~

2月(第8期)

|

|

国民健康保険税額=年間保険税額÷12×加入月数(10ヶ月)

|

年度の途中で国民健康保険をやめられた場合

国民健康保険から他の健康保険へ変更になった場合や他市町村へ転出された場合などで国民健康保険の喪失届出をしていただいた場合、国民健康保険の資格を喪失された月の前月までの月割計算となります。

納税義務者である世帯主に対して、原則として届出月の翌月に賦課更正決定通知書を送付いたします。

例

|

国民健康保険資格喪失日

8月15日

国民健康保険喪失届出日

11月25日

|

課税対象期間

4月~7月

(4か月)

|

通知書等送付時期

12月

|

納期

7月(第1期)~

※再計算で変動

|

|

国民健康保険税額=年間保険税額÷12×加入月数(4か月)

|

※月割で再計算した結果、やめられた月以降の納期に課税が残ることがありますのでご注意ください。

※再計算の結果、過納の場合は、還付となります。還付に関する通知は別に送付されます。

遡及賦課

国民健康保険税は、国民健康保険の資格が発生した月から課税されます。国民健康保険の加入の届出が遅れてしまった場合、届出した月から課税されるのではなく国民健康保険の資格が発生した月まで遡って国民健康保険税が課税されることになります。

国民健康保険税の軽減制度

国民健康保険税には非課税の制度がありません。

前年中の所得がない方でも、均等割額・平等割額は課税対象となり、世帯主に課税されます。ただし、所得の申告(所得税の申告・住民税の申告)がお済みの方で、前年中の所得が一定以下の場合は、均等割額と平等割額の一部が減額される制度があります。

所得の申告がされていない場合、以下の軽減条件に該当していても減額となりませんので申告の必要がある方は必ず申告をしていただきますようお願いいたします。

世帯主及びその世帯の被保険者の前年中の所得の合計金額が、以下に該当する場合

|

軽減割合

|

軽減判定計算式

|

|

2割軽減

|

43万円+(56万円×被保険者数(※2))+10万円×(給与所得者等の数-1)以下の場合(※1)

|

|

5割軽減

|

43万円+(30.5円×被保険者数(※2))+10万円×(給与所得者等の数-1)以下の場合(※1)

|

|

7割軽減

|

43万円+10万円×(給与所得者等の数-1)以下の場合(※1)

|

(※1)給与所得者等の数とは次のいずれかの条件を満たす者の合計数のことで、いない場合は1とします。

・給与等の収入金額が55万円を超える方

・65歳未満かつ公的年金等収入額が60万円を超える方

・65歳以上かつ公的年金等収入額が125万円を超える方は、公的年金から15万円を控除した額で計算

(※2)国民健康保険から後期高齢者医療制度へ移行した方のうち、継続して移行時と同じ世帯である方も

加えます。

- 世帯主が他の健康保険に加入している場合、世帯主の所得は課税の計算に含みませんが、軽減判定の所得には含みます。

- 専従者控除がある方は、専従者控除を差し引く前の金額を軽減判定に使います。

- 上記の条件を満たしていても、軽減制度が適用されない場合もあります。

国民健康保険税の減免について

国民健康保険税は、前年中の所得をもとに税額を決定しますが、失業等の理由により前年中の所得に比べて今年の所得が極端に減少し、担税能力が著しく低下した場合、国保税の減免を受けられる場合があります。

減免の要件

次の要件すべてに該当する方が、減免の対象となります。

1.所得減少の理由が、失業(非自発的離職)、休業、廃業、疾病、負傷であること。

2. 国保世帯の前年中の合計所得が400万円以下であること。

3. 当該年中の合計所得が前年中と比較して2分の1以下に減少する見込みであること。

申請方法

雇用保険受給資格者証、給与明細書、診断書、離職証明書、廃業届等の所得が減少した理由がわかる書類を持参し、税務課でご相談ください。

※申請の際に、聞き取りや納税相談をしたうえで、減免の可否を判断します。

減免される金額

前年中の合計所得金額及び当該年中の合計所得金額の見積額に応じ、当該理由が発生した日以後に到来する納期にかかる保険税について、次の区分により減免します。

|

前年中の合計所得金額による区分

|

当該年中の合計所得金額の見積額

|

減免の割合

|

|

200万円以下のもの

|

前年中の合計所得金額の10分の3以上10分の5以下

|

2分の1

|

|

前年中の合計所得金額の10分の3未満

|

10分の10

|

|

300万円以下のもの

|

前年中の合計所得金額の10分の3以上10分の5以下

|

4分の1

|

|

前年中の合計所得金額の10分の3未満

|

2分の1

|

|

400万円以下のもの

|

前年中の合計所得金額の10分の3以上10分の5以下

|

8分の1

|

|

前年中の合計所得金額の10分の3未満

|

4分の1

|

子どもの均等割軽減・減免について

新富町では、子育てにかかる経済的負担軽減を図るために、令和2年度課税分より対象となる子どもの均等割減免を行っており、また、「全世代対応型の社会保障制度を構築するための健康保険法等の一部を改正する法律」(令和3年法律第66号)の施行に伴い、令和4年度より子どもに係る均等割保険税の軽減を行っております。

令和5年度からは、15歳に達する日以後の最初の3月31日までの間にある国民健康保険の被保険者(就学児)について、均等割額が5割から10割減免となります。

なお、軽減・減免の対象者及び内容の詳細については、以下のとおりです。

◎軽減・減免の対象者①: 6歳に達する日以後の最初の3月31日までの間にある被保険者(未就学児)

◎軽減・減免の内容① : 国制度分 軽減5割 +町制度分 減免5割

=対象者の均等割額の10割を軽減・減免

◎軽減・減免の対象者②: 上記要件以外の15歳に達する日以後の最初の3月31日までの間にある国民健康保

険の被保険者(就学児)

◎軽減・減免の内容② :【法的軽減なしの世帯】対象者の均等割額の10割を減免

【法的軽減ありの世帯】対象者の軽減(7割・5割・2割)後の均等割額の10割を減

免

※この軽減・減免に係る申請は、国民健康保険の被保険者の資格取得の届出をもって軽減・減免申請されたも

のとします。

その事由が消滅した場合は、ただちに町へ届出てください。

4月から翌年3月の1年間分を7月から翌年2月までの8期に分けて納入していただきます。

そのため各納期の税額が1か月分の国民健康保険税の額とはなりませんので、ご注意ください。なお、その納期限ごとの分割額に1,000円未満の端数があるときは、その端数金額は全て1期分に合算いたします。

年間分を7月から翌年2月までを8期に分けて納入していただきます。

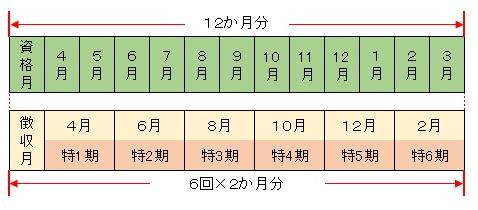

課税月=4月から翌年3月まで (12か月分)

納期月=7月から翌年2月まで (8回分)

平成20年4月から、年額18万円以上の年金受給者は、国民健康保険税を年金から天引きする特別徴収(以下「特別徴収」という。)制度が始まりました。

特別徴収対象の方は、年6回の年金支給月に天引きれます。

- 年金から天引きで国民健康保険税を徴収する仕組を「特別徴収」、本人が国民健康保険税を直接支払う仕組を「普通徴収」と呼びます。

特別徴収対象となる方

4月1日現在、次の1~6を全て満たす場合、原則、世帯主の年金から保険料を天引きします。

- 世帯主が国保加入者で、世帯内の国民健康保険の被保険者全員が65歳~74歳

- 世帯主の年金が年額18万円以上

- 国保税及び介護保険料の合算額が年金受給額の2分の1の以下

- 国保税を口座振替していない

- 世帯主が介護保険の特別徴収者である

- 新規加入の際は、世帯主が72歳以下

- 口座振替への変更をご希望の方は申し出が必要となります。

- 世帯主が75歳になる年度は、普通徴収に切り替わります。

擬制世帯主について

国民健康保険の制度では、世帯主の方が国民健康保険に加入していなくても、同じ世帯に国民健康保険に加入している方がいる場合は、国民健康保険税の納付義務が世帯主の方にあり、納付通知書等の宛先となります。

このような世帯を擬制世帯、世帯主を擬制世帯主と呼びます。

注意事項

国民健康保険に加入の75歳以上(一定程度の障がいがある方については65歳以上)の人は、国民健康保険税は課税されずに後期高齢者医療制度の保険料を納めるようになります。

国民健康保険・社会保険に加入の75歳以上(一定程度の障がいがある人については65歳以上)の人は、国民健康保険被保険者又は社会保険の対象(本人又は被扶養者)から除かれ、後期高齢者医療制度の被保険者となります。

後期高齢者医療制度について

75歳以上の被保険者及び(一定程度の障がいがある人については65歳以上)の被保険者のうち、年額18万円以上の年金を受給している人が対象です。

詳しくは、宮崎県後期高齢者医療広域連合のホームページをご覧ください。

国民健康保険税の徴収方法について

国民健康保険税の徴収方法は、4月、6月、8月の年金支払い時に※仮徴収を、10月、12月、2月の年金支払時に本徴収がされます。

※仮徴収

⇒前年度の国民健康保険税の額から試算した額を使用します。

特別徴収の対象年金について

特別徴収の対象年金は、老齢・退職年金、障害年金及び遺族年金とされています。

原則、国民年金の老齢基礎年金からの徴収が基本となりますが、介護保険料の特別徴収の場合と同様、年金保険者、年金種別の順により特別徴収となる年金が決定されます。

特別徴収される国民健康保険税額の通知について

特別徴収対象の国民健康保険被保険者に対し、年金の支払期毎に特別徴収される国民健康保険税の額(「支払回数割保険税額」)を通知します。

全世代対応型の持続可能な社会保障制度を構築するための健康保険法等の一部を改正する法律(令和5年法律第31号)の施行に伴い、令和5年11月以降に出産された新富町国民健康保険被保険者の方の国民健康保険税を軽減します。

〇対象者

新富町国民健康保険に加入している方で、妊娠または出産された方

※妊娠85日以降の出産(死産・流産・人工妊娠中絶を含みます。)

〇対象期間

出産予定月または出産月の前月から出産月の翌々月までの4か月間

多胎妊娠の場合は、出産月の3か月前から出産月の翌々月までの6か月間

例1)令和5年11月出産(1か月間対象)

例2)令和5年12月出産(2か月間対象)

例3)令和6年1月出産(3か月間対象)

例4)令和6年2月出産(4か月間対象)

※産前産後期間の国民健康保険税の軽減措置の施行は、令和6年1月のため、令和6年1月以降に軽減対象月がある場合に軽減の対象となります。

〇軽減額

対象となる期間の対象者の均等割額と所得割額

〇申請方法

出産予定日の6か月前から申請可能です。

税務課窓口備え付け又は町HPからダウンロードした申請書を記入し、母子健康手帳などを添えて窓口に持参してください。※郵送による申請も可

申請書産前産後期間に係る新富町国民健康保険税軽減届出書.docx(2023年9月27日 14時44分 更新 16KB)

申請書産前産後期間に係る新富町国民健康保険税軽減届出書.pdf(2023年9月27日 14時44分 更新 82KB)